Какой объект при УСН лучше выбрать, необходимо решать каждому бизнесу самостоятельно. Для этого следует изучить структуру своих доходов и затрат, которые будут соответствовать требованиям спецрежима, а также местное законодательство, которое вправе снизить ставку по налогу.

Как выбрать объект налогообложения при УСН

Как выбрать объект налогообложения при УСН

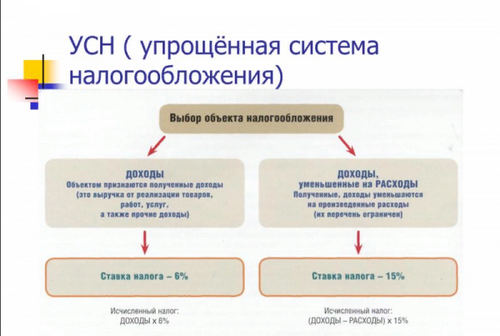

Упрощенная система налогообложения (УСН) — спецрежим, который выбирают небольшие предприятия, с годовым оборотом не более 150 млн руб.

Данная система имеет два вида объекта налогообложения:

- «доходы» со ставкой в общем случае 6%;

- «доходы за минусом расходов» со ставкой 15%.

Что лучше — УСН 6 или 15%, зависит от многих факторов: наличия наемных сотрудников, вида деятельности, объема документально подтвержденных затрат, величины доходов, региона ведения бизнеса и т. д.

К выбору объекта следует подходить максимально ответственно, ведь от этого зависит налоговое бремя на весь последующий год, так как переходить с одного объекта на другой в течение календарного года запрещено.

Как выбрать УСН 6 или 15%? Чтобы ответить на данный вопрос, необходимо выяснить, чем отличается УСН-6 от УСН-15.

Чем отличается УСН 6 и 15%

Приведем основные отличия УСН-15 и УСН 6% в сравнительной таблице:

| Показатель | УСН 6% | УСН 15% | Примечание |

| Ставка налога | От 1% до 6% | От 5% до 15% | В зависимости от региона |

| Налогооблагаемая база | Доходы | Прибыль (разница между доходами и издержками) | Учет доходов и расходов ведется кассовым методом |

| Минимальный налог | Нет | 1% от величины доходов | |

| Нюансы | Сумму исчисленного налога можно уменьшить на величину уплаченных страхвзносов (пособий, выплачиваемых за счет работодателя, взносов на добровольное страхование, торгсбор), но не более чем на 50% | Страхвзносы учитываются в издержках и уменьшают налогооблагаемую базу | ИП на УСН 6% без наемных сотрудников вправе снизить платеж до 0 |

Рассмотрим алгоритм исчисления УСН по каждому объекту налогообложения более детально.

Величина упрощенного налога к уплате считается по формуле:

УСН доходы = Д × Ст − Св,

где:

Д — доходы за год;

Ст — ставка налога;

Св — величина уплаченных страхвзносов и т. д., но не более ½ от суммы исчисленного налога (для работодателей).

УСН доходы − затраты = (Д − Р) × Ст,

где:

Д — доходы;

Р — расходы;

Затраты, которые принимаются к налоговому учету при УСН «доходы за минусом издержек», должны входить в закрытый перечень, приведенный в ст. 346.16 НК РФ. Все расходы должны быть подтверждены корректно заполненными документами и обоснованы экономически.

Ст — ставка налога.

Если же в налоговом периоде получен убыток, налогоплательщик на УСН 15% обязан уплатить минимальный налог, который равен 1% от величины полученных доходов. Минимальный налог также платится, если сумма исчисленного стандартным способом налога меньше, чем величина, рассчитанная исходя из ставки 1%.

То есть объект «доходы» выгоднее применять, когда величина затрат минимальна. Если же объем издержек превышает 60%, выгоднее применять УСН 15%.

Что выгоднее и лучше выбрать — УСН 6 или 15%: примеры расчета

Рассмотрим, что выгоднее — УСН 6 или 15% — на примерах.

Пример 1

Компания ООО «Фрегат» за 2018 год получила доход 3 млн руб. Величина затрат составила 2,3 млн руб. (77 % от величины дохода), в т. ч. сумма страхвзносов — 50 тыс. руб. (при УСН 15% эта величина включается в расходы).

При УСН 6% величина налога к уплате составит: 130 000 руб. (3 000 000 − 6% − 50 000).

При УСН 15% сумма налога к уплате равна 105 000 руб. ((3 000 000 – 2 300 000) × 15%).

Пример 2

Доход ООО «Элегия» за 2018 год составил 3 млн руб. Сумма затрат — 1 млн руб. (33% от величины дохода), в т. ч. величина уплаченных страхвзносов — 50 тыс. руб.

При УСН 6% сумма налога составит 130 000 руб.

При УСН 15% — 300 000 руб. ((3 000 000 – 1 000 000) × 15%).

Как видно, в первом случае выгоднее выбрать объект «доходы за минусом затрат», а во втором — «доходы». То есть чтобы спрогнозировать налоговую нагрузку, необходимо прикинуть величину затрат, соответствующих требованиям УСН, и учесть иные преимущества. Какие именно, рассмотрим на примере.

Нюансы расчета выгоды для выбора метода налогообложения при УСН

Рассмотрим нюансы, что выгоднее — УСН 6 или 15% — на примере.

Пример 3

ИП Карданов Д. М. весь 2018 год применял УСН 6%. Работал один. На рубеже 2018–2019 гг. он задумался о смене объекта налогообложения. Для анализа предприниматель взял за основу показатели своей работы за 9 месяцев 2018 года.

Доходы — 950 тыс. руб.

Расходы — 771 тыс. руб., в т. ч. сумма уплаченных за себя страхвзносов 30 тыс. руб.

| Объект | Сумма налога (тыс. руб.) | Расчет |

| Доходы | 27 | 950 000 × 6% − 30 000 |

| Доходы за минусом затрат | 26,8 | (950 000 – 771 000) × 15% |

Как видно, выгода незначительна, поэтому предприниматель решил не менять объект налогообложения. Но изучив законодательство своего региона, он узнал, что для объекта УСН «доходы минус затраты» для его вида деятельности установлена ставка 5%.

Карданов Д. М. определил, что при объекте «доходы» величина платежа останется на уровне 27 тыс. руб., а при объекте «доходы за вычетом издержек» она была бы на 17,5 тыс. руб. ниже и составила 8,9 тыс. руб.

Ввиду существенной разницы в сумме налога к уплате, предприниматель решил сменить объект налогообложения с 1 января 2019 года.