В 2019 году применяются те же КБК, которые мы использовали в 2018 году. Применение актуальных КБК позволит вам своевременно перечислять налоги и сборы в бюджет.

Как изменились ли КБК в 2018-2019 годах и были ли изменения в КБК по налогам

Как изменились ли КБК в 2018-2019 годах и были ли изменения в КБК по налогам

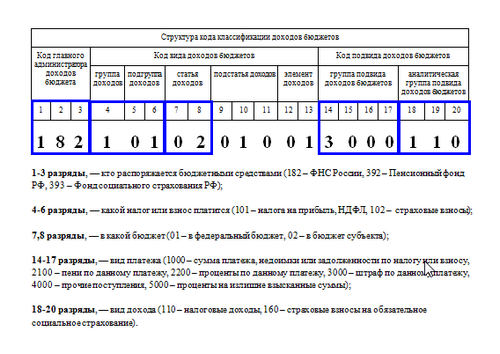

Если вы хотите отправить кому-то письмо «Почтой России», то должны указать адрес места назначения и получателя. Код бюджетной классификации играет роль адреса для платежа в бюджет или декларации. Плательщик указывает КБК в 2019 году в платежном поручении, а казначейство направляет деньги в бюджет соответствующего уровня на определенную статью и подстатью дохода. То же и с отчетностью: КБК 2019 содержит информацию как о самом налоге, так и о налогоплательщике.

КБК в 2019 году пользуются не только юрлица и бизнесмены. Обычные граждане тоже их используют, оплачивая, например, имущественные налоги по уведомлениям, полученным из налоговой инспекции.

Коды КБК 2019 с расшифровкой приведены в приказе Минфина России от 08.06.2018 № 132н. Это объемный документ, в котором, помимо самих КБК на текущий год, содержится классификация доходов и расходов бюджета. Изменения в этот документ вносятся достаточно часто, однако изменения в КБК (в т. ч. изменения в КБК на 2018-2019 годы) обычно вступают в силу с начала очередного года.

Что касается применяемых в 2017-2019 годах КБК, наиболее существенные обновления по ним произошли в 2017 году и были связаны с передачей страховых взносов (кроме взносов на травматизм) под контроль налоговой службы. То есть получателем этих средств стал бюджет, а не внебюджетный фонд. Соответственно, потребовались изменения в основных КБК по таким платежам.

Кроме того, из-за наличия платежей переходного типа (начислены по старым правилам, а платятся по новым) дополнительно были введены новые КБК-2017. Изменения в кодах КБК-2017, касающиеся страховых взносов, таким образом, оказались двойными.

В КБК 2018-2019 годов по налогам и сборам принципиальных обновлений нет.

Обращаем ваше внимание на следующее:

- Единственное новшество КБК-2017 по налогам — это упразднение отдельного КБК для уплаты минимального налога при УСН. С 2017 года этот платеж осуществляется на КБК обычного УСН-налога.

- С 2018 года введены новые коды:

- для налога на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2017 года по 31 декабря 2021 года (приказ Минфина от 09.06.2017 № 87н):

| Налог | 182 1 01 01090 01 1000 110 |

| Пени | 182 1 01 01090 01 2100 110 |

| Штраф | 182 1 01 01090 01 3000 110 |

- для перечисления акцизов (приказ Минфина России от 06.06.2017 № 84н):

| Акцизы на электронные системы доставки никотина, производимые на территории РФ | 182 1 03 02360 01 0000 110 |

| Акцизы на никотинсодержащие жидкости, производимые на территории РФ | 182 1 03 02370 01 0000 110 |

| Акцизы на табак (табачные изделия), предназначенный для потребления путем нагревания, производимый на территории РФ | 182 1 03 02380 01 0000 110 |

- С 2018 года вводится новый КБК для уплаты курортного сбора (сбор введен с 01.05.2018 на отдельных территориях в Крыму, Краснодарском, Ставропольском и Алтайском краях) — КБК 000 1 15 08000 02 0000 140.

КБК в 2019 году: таблица по страховым взносам

Наша таблица КБК в 2019 отражает сведения в отношении кодов по страховым взносам, которые наиболее востребованы у плательщиков.

КБК по страховым взносам за работников

|

Вид платежа |

КБК |

||

|

Взносы, начисленные за периоды до 2017 года, уплаченные после 01.01.2017 |

Взносы за 2017-2019 годы |

||

| Взносы на обязательное пенсионное страхование | взносы | 182 1 02 02010 06 1000 160 | 182 1 02 02010 06 1010 160 |

| пени | 182 1 02 02010 06 2100 160 | 182 1 02 02010 06 2110 160 | |

| штраф | 182 1 02 02010 06 3000 160 | 182 1 02 02010 06 3010 160 | |

| Взносы на обязательное социальное страхование | взносы | 182 1 02 02090 07 1000 160 | 182 1 02 02090 07 1010 160 |

| пени | 182 1 02 02090 07 2100 160 | 182 1 02 02090 07 2110 160 | |

| штраф | 182 1 02 02090 07 3000 160 | 182 1 02 02090 07 3010 160 | |

| Взносы на обязательное медицинское страхование | взносы | 182 1 02 02101 08 1011 160 | 182 1 02 02101 08 1013 160 |

| пени | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 2013 160 | |

| штраф | 182 1 02 02101 08 3011 160 | 182 1 02 02101 08 3013 160 | |

| Взносы «на травматизм» | взносы |

393 1 02 02050 07 1000 160 |

|

| пени |

393 1 02 02050 07 2100 160 |

||

| штраф |

393 1 02 02050 07 3000 160 |

||

КБК по страховым взносам ИП

|

Вид платежа |

КБК |

||

|

Взносы, начисленные за периоды до 2017 года, уплаченные после 01.01.2017 |

Взносы за 2017-2019 годы |

||

| Фиксированные взносы в ПФР | взносы | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Взносы в ПФР 1% с доходов свыше 300 000 руб. | взносы | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| пени | 182 1 02 02140 06 2100 160 | 182 1 02 02140 06 2110 160 | |

| штраф | 182 1 02 02140 06 3000 160 | 182 1 02 02140 06 3010 160 | |

| Взносы на обязательное медицинское страхование | взносы | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

| пени | 182 1 02 02103 08 2011 160 | 182 1 02 02103 08 2013 160 | |

| штраф | 182 1 02 02103 08 3011 160 | 182 1 02 02103 08 3013 160 | |

КБК по доптарифам на страхвзносы с 23.04.2018

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов, уплачиваемых по доптарифам на страхвзносы сотрудников, занятых на вредных условиях труда (см. приказ от 28.02.2018 № 35н). Теперь код зависит от класса опасности работы, установленного специальной оценкой. Напомним до 22.04.2018 включительно КБК для пеней и штрафов делились на периоды: до 2017 года и после.

|

Платеж |

Характеристика платежа |

КБК 2017 года |

КБК с 23.04.2018 |

| пени | по страхвзносам по доп. тарифу, зависящему от результатов спецоценки, за сотрудников, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ | 182 1 02 02131 06 2110 160

или 182 1 02 02131 06 2100 160 |

182 1 02 02131 06 2100 160 |

| штрафы | 182 1 02 02131 06 2100 160

или 182 1 02 02131 06 2110 160 |

182 1 02 02131 06 3000 160 | |

| пени | по взносам по дополнительному тарифу, не зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ | 182 1 02 02131 06 2110 160

или 182 1 02 02131 06 2100 160 |

182 1 02 02131 06 2110 160 |

| штрафы | 182 1 02 02131 06 2100 160

или 182 1 02 02131 06 2110 160 |

182 1 02 02131 06 3010 160 | |

| пени | по взносам по дополнительному тарифу, зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в пп. 2–18 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ | 182 1 02 02132 06 2100 160

или 182 1 02 02132 06 2110 160 |

182 1 02 02132 06 2100 160 |

| штрафы | 182 1 02 02132 06 3000 160

или 182 1 02 02132 06 3010 160 |

182 1 02 02132 06 3000 160 | |

| пени | по взносам по дополнительному тарифу, не зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в пп. 2–18 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ | 182 1 02 02132 06 2100 160

или 182 1 02 02132 06 2110 160 |

182 1 02 02132 06 2110 160 |

| штрафы | 182 1 02 02132 06 3000 160

или 182 1 02 02132 06 3010 160 |

182 1 02 02132 06 3010 160 |

Коды бюджетной классификации по налогам на 2019 год

КБК по налогам, указанным в таблицах ниже, в последние годы не изменялись (одинаковые для 2018 и 2019 годов). Чтобы вы легко и быстро нашли нужный вам КБК 2018 (из наиболее востребованных), мы разделили их на группы:

Таблица КБК по НДФЛ на 2019 год

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штраф по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| НДФЛ с доходов ИП на ОСНО | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ с доходов ИП на ОСНО | 182 1 01 02020 01 2100 110 |

| Штраф по НДФЛ с доходов ИП на ОСНО | 182 1 01 02020 01 3000 110 |

Таблица КБК по налогу на прибыль

|

Назначение платежа |

Обязательный платеж |

Пени |

Штраф |

| В федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

| В бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

| В федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 01 01013 01 1000 110 | 182 1 01 01013 01 2100 110 | 182 1 01 01013 01 3000 110 |

| В бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 01 01014 02 1000 110 | 182 1 01 01014 02 2100 110 | 182 1 01 01014 02 3000 11 |

| При выполнении соглашений о разделе продукции, заключенных до 21.10.2011 (до вступления в силу закона от 30.12.1995 № 225-ФЗ) | 182 1 01 01020 01 1000 110 | 182 1 01 01020 01 2100 110 | 182 1 01 01020 01 3000 110 |

| С доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 01 01030 01 1000 110 | 182 1 01 01030 01 2100 110 | 182 1 01 01030 01 3000 110 |

| С доходов российских организаций в виде дивидендов от российских организаций | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

| С доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 |

| С дивидендов от иностранных организаций | 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

| С процентов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

| С прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний |

КБК по НДС

|

Вид платежа |

Налог |

Пени |

Штраф |

| НДС на товары (работы, услуги), реализуемые на территории России | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | 182 1 04 01000 01 1000 110 | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей — ФТС России) | 153 1 04 01000 01 1000 110 | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

КБК 2019 для спецрежимов (упрощенки, вмененки, патента, сельхозналога), торгового сбора и налога на игорный бизнес будут такими:

|

Наименование КБК 2019 |

КБК для перечисления налога или взноса |

КБК для пени |

КБК для штрафа |

| Единый налог при УСН «доходы» | 182 1 05 01011 01 1000 110 | 182 1 05 01011 01 2100 110 | 182 1 05 01011 01 3000 110 |

| Единый налог при УСН «доходы минус расходы» (в т. ч. минимальный налог) | 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 2100 110 | 182 1 05 01021 01 3000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 | 182 1 05 02010 02 2100 110 | 182 1 05 02010 02 3000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 | 182 1 05 03010 01 2100 110 | 182 1 05 03010 01 3000 110 |

| Торговый сбор | 182 1 05 05010 02 1000 110 | 182 1 05 05010 02 2100 110 | 182 1 05 05010 02 3000 110 |

| Патент (бюджет городского округа) | 182 1 05 04010 02 1000 110 | 182 1 05 04010 02 2100 110 | 182 1 05 04010 02 3000 110 |

| Патент (бюджет муниципального района) | 182 1 05 04020 02 1000 110 | 182 1 05 04020 02 2100 110 | 182 1 05 04020 02 3000 110 |

| Патент (для жителей Москвы, Санкт-Петербурга, Севастополя) | 182 1 05 04030 02 1000 110 | 182 1 05 04030 02 2100 110 | 182 1 05 04030 02 3000 110 |

| Налог на игорный бизнес | 182 1 06 05000 02 1000 110 | 182 1 06 05000 02 2100 110 | 182 1 06 05000 02 3000 110 |

КБК для имущественных налогов (транспортного, земельного, налога на имущество)

|

Наименование КБК |

КБК для перечисления налога или взноса |

КБК для пени |

КБК для штрафа |

| Транспортный налог для юрлиц | 182 1 06 04011 02 1000 110 | 182 1 06 04011 02 2100 110 | 182 1 06 04011 02 3000 110 |

| Транспортный налог для физлиц | 182 1 06 04012 02 1000 110 | 182 1 06 04012 02 2100 110 | 182 1 06 04012 02 3000 110 |

| Земельный налог для юрлиц (для Москвы, Санкт-Петербурга, Севастополя) | 182 1 06 06 031 03 1000 110 | 182 1 06 06 031 03 2100 110 | 182 1 06 06 031 03 3000 110 |

| Налог с земли в границах городских округов для юрлиц | 182 1 06 06032 04 1000 110 | 182 1 06 06032 04 2100 110 | 182 1 06 06032 04 3000 110 |

| Налог с земли в границах межселенных территорий для юрлиц | 182 1 06 06033 05 1000 110 | 182 1 06 06033 05 2100 110 | 182 1 06 06033 05 3000 110 |

| Налог с земли в границах сельских поселений для юрлиц | 182 1 06 06033 10 1000 110 | 182 1 06 06033 10 2100 110 | 182 1 06 06033 10 3000 110 |

| Налог с земли в границах городских поселений для юрлиц | 182 1 06 06033 13 1000 110 | 182 1 06 06033 13 2100 110 | 182 1 06 06033 13 3000 110 |

| Земельный налог за участки в границах городских округов с внутригородским делением для юрлиц | 182 1 06 06032 11 1000 110 | 182 1 06 06032 11 2100 110 | 182 1 06 06032 11 3000 110 |

| Земельный налог за участки в границах внутригородских районов для юрлиц | 182 1 06 06032 12 1000 110 | 182 1 06 06032 12 2100 110 | 182 1 06 06032 12 3000 110 |

| Налог на имущество физлиц (для Москвы, Санкт-Петербурга, Севастополя) | 182 1 06 01010 03 1000 110 | 182 1 06 01010 03 2100 110 | 182 1 06 01010 03 3000 110 |

| Налог на имущество физлиц, расположенное в границах городских округов | 182 1 06 01020 04 1000 110 | 182 1 06 01020 04 2100 110 | 182 1 06 01020 04 3000 110 |

| Налог на имущество физлиц, расположенное в границах межселенных территорий | 182 1 06 01030 05 1000 110 | 182 1 06 01030 05 2100 110 | 182 1 06 01030 05 3000 110 |

| Налог на имущество физлиц, расположенное в границах сельских поселений | 182 1 06 01030 10 1000 110 | 182 1 06 01030 10 2100 110 | 182 1 06 01030 10 3000 110 |

| Налог на имущество физлиц, расположенное в границах городских поселений | 182 1 06 01030 13 1000 110 | 182 1 06 01030 13 2100 110 | 182 1 06 01030 13 3000 110 |

| Налог на имущество организаций (не входящее в единую систему газоснабжения) | 182 1 06 02010 02 1000 110 | 182 1 06 02010 02 2100 110 | 182 1 06 02010 02 3000 110 |

| Налог на имущество организаций, входящее в единую систему газоснабжения | 182 1 06 02020 02 1000 110 | 182 1 06 02020 02 2100 110 | 182 1 06 02020 02 2100 110 |

В КБК для акцизных сборов ряд изменений есть, но основные коды остались такими же:

|

Наименование КБК |

КБК для перечисления налога или взноса |

КБК для пени |

КБК для штрафа |

| Акцизы на этиловый спирт российского производства из пищевого сырья (кроме перечисленных в следующих пунктах) | 182 1 03 02011 01 1000 110 | 182 1 03 02011 01 2100 110 | 182 1 03 02011 01 3000 110 |

| Акцизы на этиловый спирт российского производства из пищевого сырья (дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) | 182 1 03 02013 01 1000 110 | 182 1 03 02013 01 2100 110 | 182 1 03 02013 01 2100 110 |

| Акцизы на этиловый спирт российского производства из непищевого сырья | 182 1 03 02012 01 1000 110 | 182 1 03 02012 01 2100 110 | 182 1 03 02012 01 3000 110 |

| Акцизы на спиртосодержащую продукцию российского производства | 182 1 03 02020 01 1000 110 | 182 1 03 02020 01 2100 110 | 182 1 03 02020 01 3000 110 |

| Акцизы на российское пиво | 182 1 03 02100 01 1000 110 | 182 1 03 02100 01 2100 110 | 182 1 03 02100 01 3000 110 |

| Акцизы на российскую алкогольную продукцию с долей этилового спирта больше 9% (за исключением пива и разнообразных вин) | 182 1 03 02110 01 1000 110 | 182 1 03 02110 01 2100 110 | 182 1 03 02110 01 3000 110 |

| Акцизы на российскую алкогольную продукцию с долей этилового спирта до 9% (за исключением пива и разнообразных вин) | 182 1 03 02130 01 1000 110 | 182 1 03 02130 01 2100 110 | 182 1 03 02130 01 3000 110 |

| Акцизы на российские вина | 182 1 03 02090 01 1000 110 | 182 1 03 02090 01 2100 110 | 182 1 03 02090 01 3000 110 |

| Акцизы на российский автомобильный бензин | 182 1 03 02041 01 1000 110 | 182 1 03 02041 01 2100 110 | 182 1 03 02041 01 3000 110 |

| Акцизы на российское дизельное топливо | 182 1 03 02070 01 1000 110 | 182 1 03 02070 01 2100 110 | 182 1 03 02070 01 3000 110 |